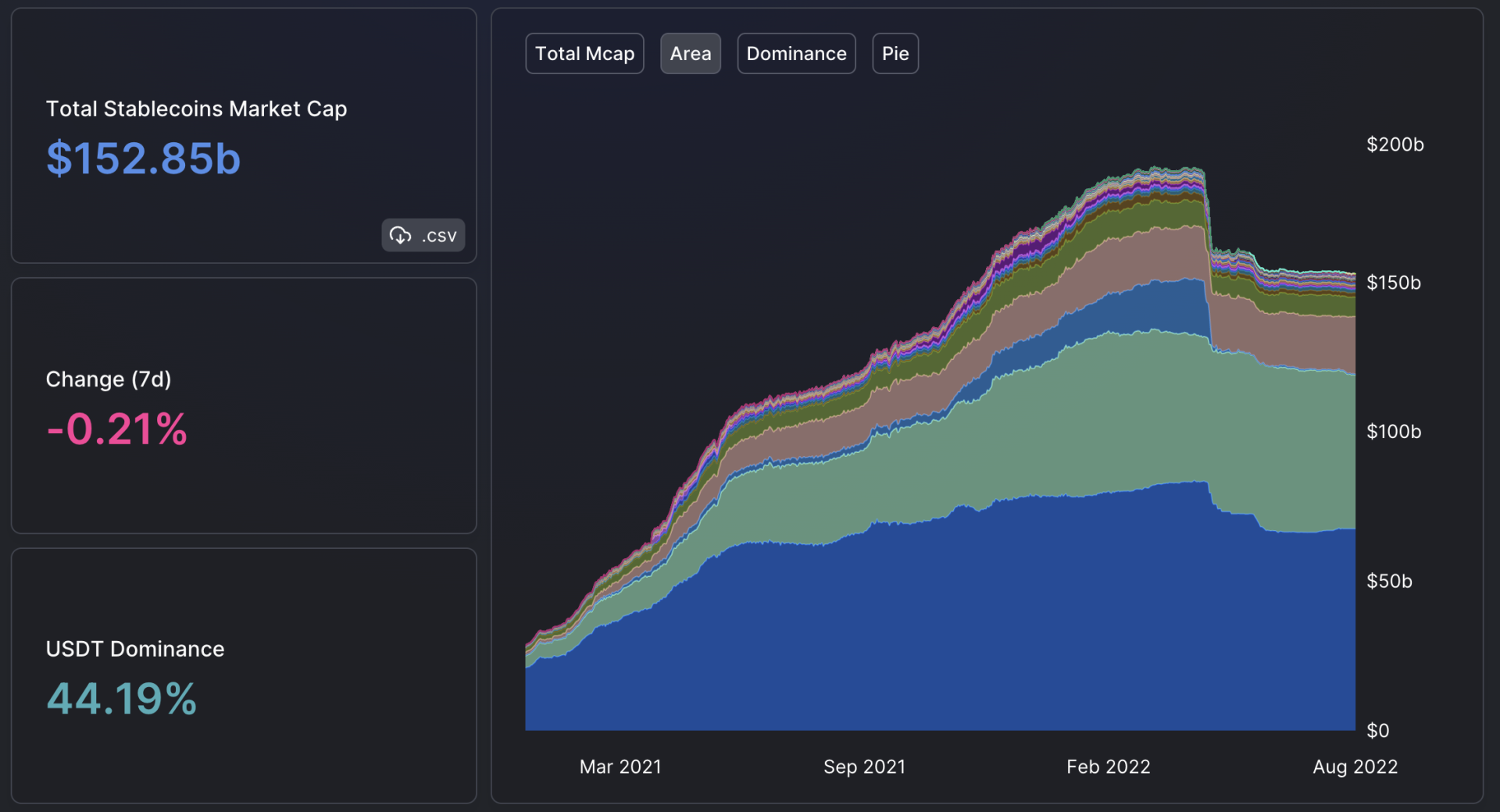

Defi Llama数据显示,当前加密市场市值为1.04万亿美元,稳定币总市值达1528.5亿美元,占总额的14.2%。此外CoinMarketCap数据显示,目前所有稳定币的交易量为580.8亿美元,占加密市场24小时总交易量的90.66%。

然而值得一提的是,光是USDT、USDC和BUSD这三个稳定币就占了90%的稳定币市场。但是这三个稳定币都存在着一定的不足之处,那么在如此大的稳定币市场中有没有完美的稳定币存在呢?本文就带大家一起来对稳定币市场做一次大盘点,探索一下完美的稳定币。

作者:0xGeeGee推特

编译:Corn

稳定币最重要的特点是:

-流动性

-可靠

-可赎回

-去中心化/抗审查

-可伸缩

但其实完美的稳定币并不存在,每一个稳定币都在一些价值之间进行权衡。让我们从最常见的开始盘点:USDC、USDT以及BUSD。

USDC

USDC是Circle支持的中心化稳定币,也是第二受欢迎的稳定币,流动性仅次于USDT。由于Circle是一家美国公司,因此USDC将始终符合美国的监管标准。目前USDC主要由现金和国库券+商业票据支持。

USDT

USDT是由Tether支持的中心化稳定币,是最古老、最受欢迎和稳定币,流动性强一直稳居第一,但是缺乏透明度。与USDC不同的是,Tether不符合美国的标准,目前主要由现金和等价物支持,减少了商业票据的展示。

BUSD

BUSD是Paxos(不是币安)支持的中心化稳定币,由欧盟和美国监管,完全由现金和等价物支持,Tether和Paxos也都有代币化的黄金。

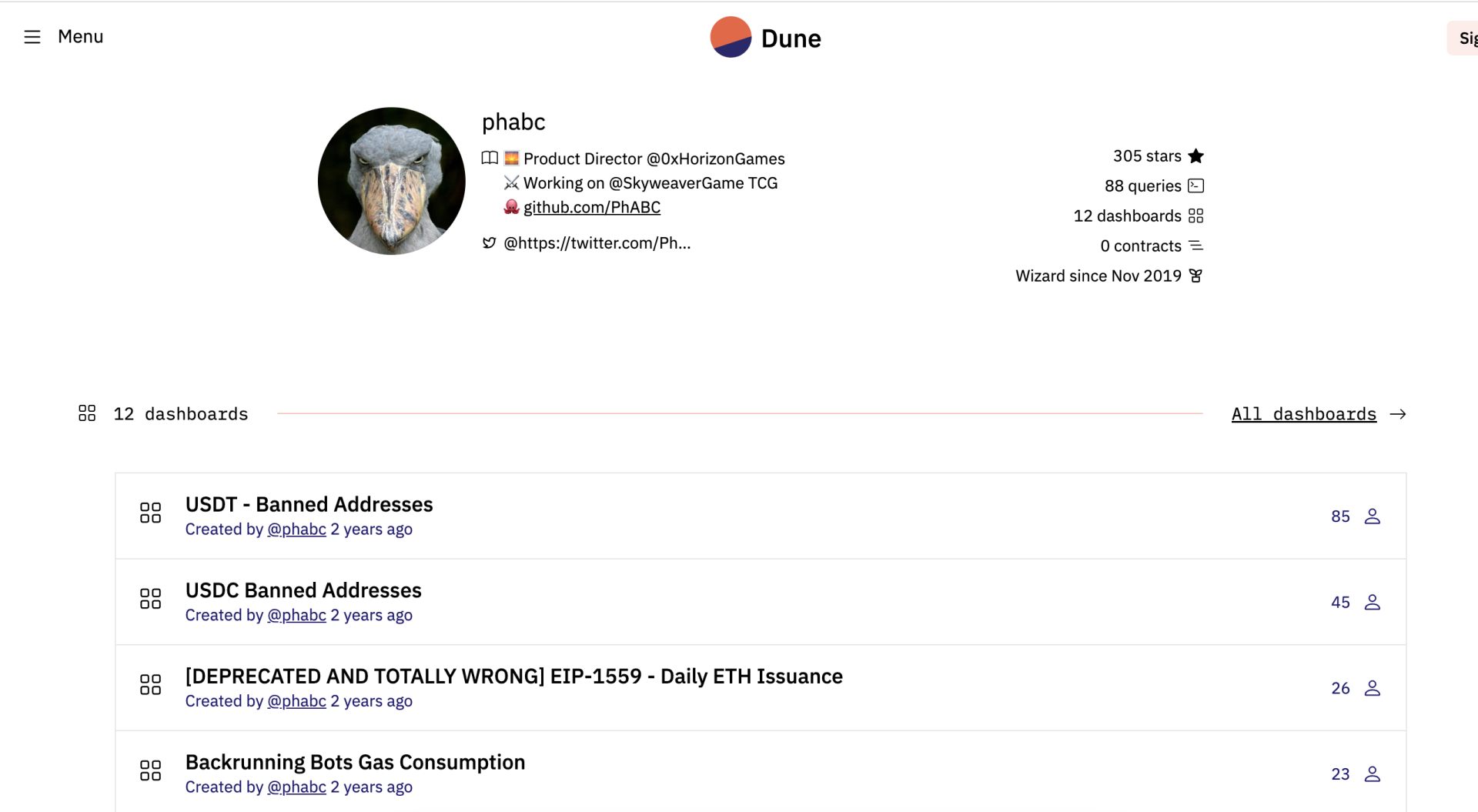

以上三种稳定币都具有可赎回性和冻结能力。事实上,PhABCD建立了一个Dune仪表盘,上面显示了被禁止的地址。你会看到USDT不符合OFAC,而USDC则符合。

HUSD

顺便扩展一下Paxos,本周早些时候有一些关于HUSD的争论,过去HUSD一直是由Paxos托管的。火币网决定将托管权转移到美国火币控制的公司,然后把稳定币从火币剥离出来。由于担心抵押品丢失,HUSD取消了与美元的挂钩,但后来又重新恢复了挂钩。无论如何,关于谁是资产托管人的持续变化,无疑是一个巨大的危险信号。

MakerDAO的稳定币DAI

在Terra崩溃之后,有些人拒绝将DAI称为CDP稳定币,但无论如何,DAI都是一个CDP稳定平台,这意味着它的挂钩是由储户借出的一篮子资产担保的,这些储户可以以DAI美元作为抵押。Maker是元老级别的DAO之一,其稳定币DAI的治理是去中心化的,可扩展性良好并且可以超额抵押。

DAI的可扩展性受到抵押品流动性的限制。如果BTC/ETH缩水太多,Maker将不得不限制DAI的最大供应,以保持其可靠和稳定。当然我们离BTC/ETH缩水还远着呢,所以别担心。此外值得一提的是,USDC在DAI担保品中占有很大份额,这赋予了它更多的稳定性,但也减少了对监管的抵制。

实际上,如果要假设Maker因USDC冻结而崩溃,那么我们就不得不假设Circle决定冻结Maker的USDC。如果将这个决定应用于任何其他主要的DeFi游戏(Curve、Aave、Uniswap等等),而不是真正针对Maker的游戏,那将会是一场巨大的灾难。

TUSD

TUSD是TrueUSD支持的中心化稳定币,他在2020年被一家亚洲企业集团收购(所以我们可以假设它不符合美国标准),有一个“实时验证工具”(https://real-time-attest.trustexplorer.io/truecurrencies)。

USDD

USDD是由TRON DAO和Justin Sun支持的中心化稳定币,有着很健全的抵押品,但是没有直接可赎回性,所以USDD是完全中心化的。Justin Sun在开始对USDD进行了一些FUD后承诺维持0.95美元-1.05美元的挂钩。USDD是最中心化的。以中心化的方式限制和控制供应(说实话,供应控制对CDP稳定系统来说并不是一件坏事)。此外,虽然USDD的流动性不是很好,但收益率却很好。

USDN

USDN不是一个真正的稳定币,甚至不是真实的东西,所以本篇文章没有USDN的相关介绍,USDN只是Waves团队的一个玩笑,他们用它损害了许多用户的利益。

Synthetix的sUSD

sUSD抵押品单一(SNX),从目前目前的供应量来看,可以称其为超额抵押。抵押品/债务的比率为400%(现在更低),并且无法冻结。sUSD不容易扩展到非常高的供应量,但400%的抵押率允许一些回旋余地。

Tribe DAO的FEI

不确定是否应该将其包括在内,因为FEI目前正在展开有关如何分配剩余资金的治理讨论。FEI是最大的DeFi稳定币之一,然而,如今它正在走向倒闭。原因在此不多做赘述,感兴趣的同学们可以通过连接进行查看:https://twitter.com/DefiIgnas/status/1560794521977626624。

Frax Finance的FRAX

FRAX的抵押品主要是USDC,FXS作为缓冲,Frax设法保持其挂钩汇率。可以铸造并兑换1美元价值的USDC和FXS,以允许套利。FRAX是跨链最稳定的一个,几乎出现在每个链上(包括dogchain),此外FRAX是CVX主要的持有者之一。

因为抵押品大多是USDC,所以FRAX不完全抵制审查,目前团队正在实施一些策略,试图避免被冻结。据了解,FRAX的可靠性取决于抵押品比率(90% rn)和FXS流动性(因为FXS=缓冲)。此外值得一提的是,FRAX可在InsurAce.io Protocol和Nexus Mutual上投保。其实FRAX还有另一个稳定币——FPI,它是通货膨胀调整后出现的,FPI依赖于FRAX收益和FPIS作为缓冲来反映其价格。

Liquity Protoco的LUSD

LUSD是CDP类型的,ETH仅做担保,并且是去中心化担保,允许清算从持有人中获取利润。此外,LUSD可扩展,比目前的供应量多得多,因为它只受ETH流动性的限制。不过LUSD将来可能会有可伸缩性问题,如果流动性枯竭或在极端的闪崩情况下,也可能会有一些小问题。

STASIS的EURS

EURS是中心化稳定币,EUR是链上最具流动性的欧元稳定币之一,特别是在以太坊主网和Polygon上。EUR通常以小幅折扣交易,但可以赎回。

Kava Network的USDX

USDX是Kava平台上支持IBC的CDP(类似DAI),USDX基本上是免费针对UST创建的,允许一些用户使用0美元抵押进行套利。因此USDX受到了UST崩盘的影响,目前仍以低于1美元的价格进行交易。

Venus Protocol的VAI

是CDP型稳定币,Venus在大部分时间里都被废弃了,保持挂钩方面遇到了很多困难。在CDP稳定币的另一个问题是,如果没有激励来偿还债务(稳定铸币),它很可能最后会以折扣价交易。

Celo的cUSD和cEUR

这可能与USDD相似,它由一篮子相当稳定和流动的资产支持,但没有直接的可赎回性,一般只在Celo链上。

Abracadabra的MIM

MIM是CDP类型的稳定币,也是最具争议的稳定币之一。由于运营不当,导致出现了一些坏账。不过,MIM仍然是流动性最强、非标准的稳定币之一,这在一定程度上要归功于它与Wonderland的合作,Wonderland曾经是并且仍然是主要的CVX持有者之一。

Hubble Protocol的USDH

Solana上的CDP类型,将其想象为Solana上的DAI版本。就我看来,LTV是不错的。不过考虑到目前的流动性,减少SRM风险敞口应该是优先事项。

虽然目前还未盘点出近乎完美的稳定币,并且诸多发展中的稳定币也未盘点在内,但可以看出,稳定币市场正在不断地发展当中,且拭目以待吧......

==

欢迎加入鸵鸟区块链Telegram社群

中文社区 https://t.me/tuoniaox

英文社区 https://t.me/tuoniaoGroup

本文经「原本」原创认证,作者鸵鸟区块链,访问yuanben.io查询【2KT6419I】获取授权信息。